(ライフステージ別)保険の選び方【マイホーム購入】

2017/04/22

マイホーム購入は、家計全体を見直す人生の節目です。住宅ローンに付帯される「団体信用生命保険」により、死亡保障を削減できる可能性があるので、不要な保障は思い切ってカットしましょう。住宅ローンの名義によって必要保障が異なるので注意しましょう。

住宅ローンを組んだら保険料を節約できる!

住宅ローン契約には「団体信用生命保険」がついているのが一般的ですが、これはローン返済者が返済途中に万一死亡した場合に以降の返済が免除されるという生命保険のことです。

つまり、残された家族は、住宅ローンの残りを返済しなくてもよいのです。だからその分、今まで加入していた死亡保険を削減できる可能性が出てきます。ただし、必要となる死亡保障額は、住宅ローンが夫ひとりの名義の場合と、夫婦共有名義の場合によって異なってきます。

更に、専業主婦か、夫婦共稼ぎなのか、どちらの収入比率が多いのか、などによっても、夫婦それぞれの必要保障額に差が生じます。この点を正しく理解して必要保障額を確保しておかないと、思わぬ事態が起こる場合があります。

例えば、住宅ローンが夫名義の場合で、夫が死亡した場合は、ローン返済もなくなり、18歳以下の子がいれば公的保障の遺族年金を残された妻は受け取れますが、もしも仮に、妻が死亡した場合はどうでしょうか。

実は、妻死亡の場合、遺族年金を夫は受け取れないのが基本ルールです。日本の公的ルールは専業主婦向けに出来ている部分があるからです。つまり、妻に万一が起こると、住宅ローンは残り、遺族年金はなく、幼い子どもが残るという事態になります。

夫はひとり子育てと仕事を抱えて収入減となる可能性もあります。妻の死亡保障を確保しないとマイホームを手放す事態に陥ることがあるので注意が必要です。

また、住宅ローンが夫婦共稼ぎで夫の収入比が高いと夫が死亡した場合には、妻の低い収入に対してローンは5割分残るため、夫の死亡保障にはその分をプラスする必要があります。

という具合に、夫名義の住宅ローンの場合は妻の保障を確保し、夫婦共同名義の場合は、どちらに万一があってもローンは半分残ることを加味して、死亡保障を選ぶ必要があります。

それでも全体としては保障削減により節約できる可能性は高くなります。不要なものを思い切ってカットしつつ、もしもを具体的に想定した上で必要保障をしっかり確保することが大切です。

住宅ローンを組んだら生命保険料を節約できるのはホント?

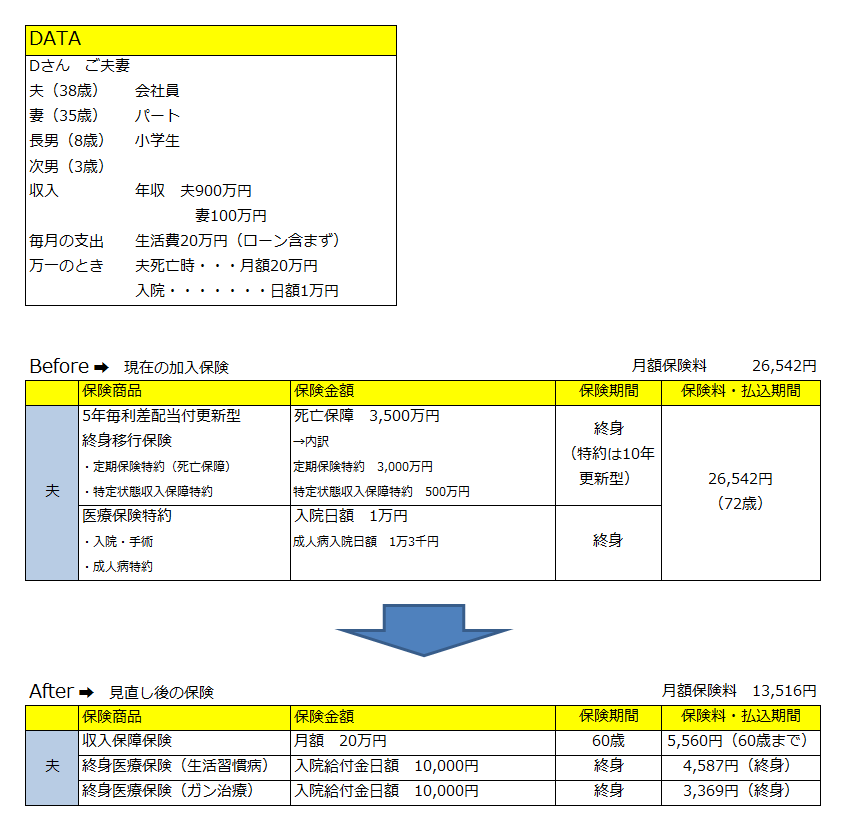

加入中の生命保険は死亡保障の3500万円。住宅ローンを組んだのちの必要保障額は約3000万円と、今の保険でカバーはできるが10年毎に保険料が上がることが心配です。収入保障保険を活用して、不要な保障はすっきりカットし、医療保障を充実させても大幅節約でお得になります。

Dさんの必要保障額を再計算してみると、万一の時は住宅ローンが無くなるため、必要な生活費は月20万円と算出されます。これに合致する収入保障保険で死亡保障を確保しています。

医療保障は日額8000円から1万円へとアップさせても、トータルで1万円以上の節約になります。その分、子ども達のための貯金や老後の貯金に回せて、家計が潤うことになります。